こんぬつゎ!鼻ツっぺです♪

今日は、SNSやYouTube、それに市販の教科書なんかでよく目にする「トレードの常識」について、いつもよりかなり深い視点でお話しちゃおうかな☆

みんなも一度は聞いたことあるよね?

「投資の基本は安く買って高く売ること!」とか、「大衆の損切りを狙え!」みたいな強い言葉。

これ、一見するとすごく正しそうだし、反論の余地がないように聞こえるよね。

でも、ある程度トレード経験を積んできた中級者のみんななら、チャートを見ながらこう感じてモヤモヤしたこと、ないかな…?(汗)

※本画像はイメージ図です。解説等の正確な内容は本文をご参照ください。

「安く買おうとしたら逆張りになって死んだんだけど…」

「大衆の損切りって言うけど、誰の損切りのこと?見えないよ!」

実はその違和感、大正解ですぅ。

なぜなら、多くの発信は「前提条件(どのメガネで相場を見ているか)」や「市場の構造そのもの」をすっ飛ばして語られていることが多いからなんだよね。

今日は、この「視点のズレ」を解消するために、

「波のサイクル」や「市場参加者の非対称性」という概念を使って、相場の本当の姿を解き明かしていくよん♪

SNSの「必勝法」を鵜呑みにすると危険な理由

※本画像はイメージ図です。解説等の正確な内容は本文をご参照ください。

最近、X(旧Twitter)なんかを見てると、断定的な「勝ち方」の解説が流れてくることが多いよね。

特に多いのが、以下の3つの主張かな。

- ✅ 「とにかく安く拾って、高く売るのが基本!」(高値掴みは悪)

- ✅ 「ボラティリティがある相場だけ戦え!」(レンジは捨てろ)

- ✅ 「大衆の損切りを狙って、ストップ狩りについていけ!」

これらは間違いじゃないし、特定の局面では真理ですぅ。

でも、これを「どんな時でも通用する絶対ルール」として捉えてしまうと、ボクたちトレンドフォロワーにとっては致命傷になりかねないんだ。

なぜなら、FXは「たった一つのルールで戦う競技」じゃないから。

スキャルピング、デイトレード、スイングトレード…参加しているトレーダーが見ている「時間軸」や「波のサイズ」、さらには「資金の桁」までもが、まるでバラバラだからですぅ。

ここからは、それぞれの「常識」に対して、環境認識と市場構造の視点からメスを入れていくよ☆

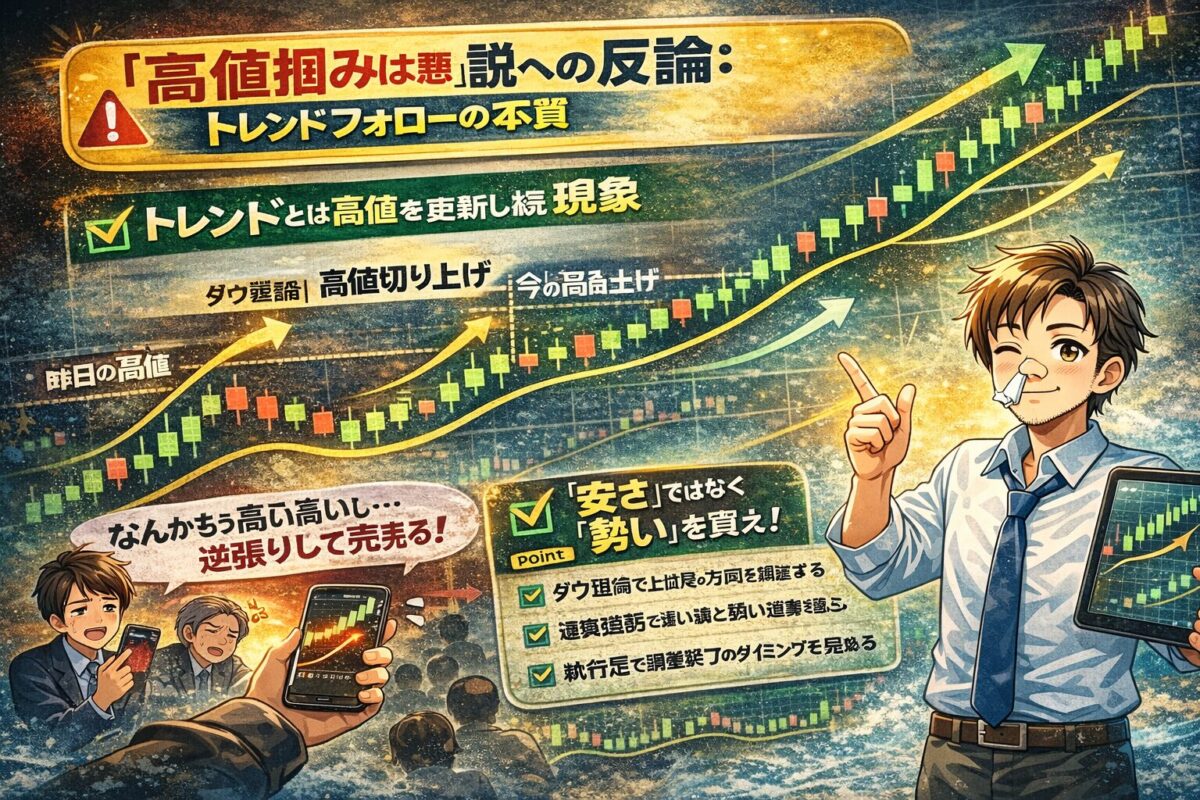

①「高値掴みは悪」説への反論:トレンドフォローの本質

※本画像はイメージ図です。解説等の正確な内容は本文をご参照ください。

まず一つ目。「高値で買うのは養分だ!」っていう教え。

これ、初心者の頃にボクも信じ込んでいて、何度もチャンスを逃した経験があります(泣)。

トレンドとは「高値を更新し続ける現象」のこと

ダウ理論を思い出してみて。

上昇トレンドの定義は「高値切り上げ・安値切り上げ」だよね☆

つまり、強いトレンドが出ている時、価格は常に「昨日の高値」を超えて、「今の高値」を更新し続けるものなんだ。

もし「高いところで買うのは悪」だとしたら、トレンドが発生している最中に順張りでエントリーすることは、永遠にできなくなっちゃうよん(汗)。

トレンドフォロワーの仕事は、「底で買うこと」じゃなくて、

「『安さ』ではなく『上昇の勢い』を買って、素直に波に乗っかること」

ここにあると鼻ツっぺは思うな。

「安さ」を求めると「逆張り」の沼にハマる

逆に、「安く買いたい!」って意識しすぎると、どうなると思う?

多くの人がやりがちなのが、「値ごろ感での逆張り」ですぅ。

「こんなに上がったんだから、もう高いでしょ。そろそろ下がるはず!」

チャートを見て、直近のレンジ上限やレジスタンスラインだけで判断して「売り」を入れる。

その結果、強力なトレンドに踏み上げられてロスカット…なんて経験、みんなもあるよね?

本来狙うべきは、「価格としての絶対的な安さ」じゃなくて、

「トレンド方向への一時的な調整(押し目)の終了」なんだ。

💡 鼻ツっぺ流・環境認識のフィルター

チャート上の価格が高いか安いかよりも、以下の手順が大事だよん♪

- ダウ理論で上位足の方向を確認する

(例:週足と日足は上昇トレンド中) - 通貨強弱で、一番買われている通貨と売られている通貨を選ぶ

(例:1ヶ月間ではポンドが強くて円が弱い) - 執行足(4時間足など)で、一時的な下落(調整)が終わったタイミングを狙う

🔰 合わせて読みたい!

「もっと具体的なエントリーの手順を知りたい!」という人は、ボクが実践しているダウ理論特化のトレンドフォロー手法を別記事で詳しく解説してるから、これも読んで装備を強化してね☆

👉ダウ理論×トレンドフォローの王道!スイングスナイパー手法の全貌

(環境認識からエントリーまでの考え方を整理した解説)

こうやって手順を踏めば、チャート上では「高い位置」に見えても、トレードとしては「優位性のある押し目買いポイント」になるんだよね♪

「安く買えたかどうか」はあくまで結果論。大事なのは、その背景にある環境認識(期待値)だと思うな☆

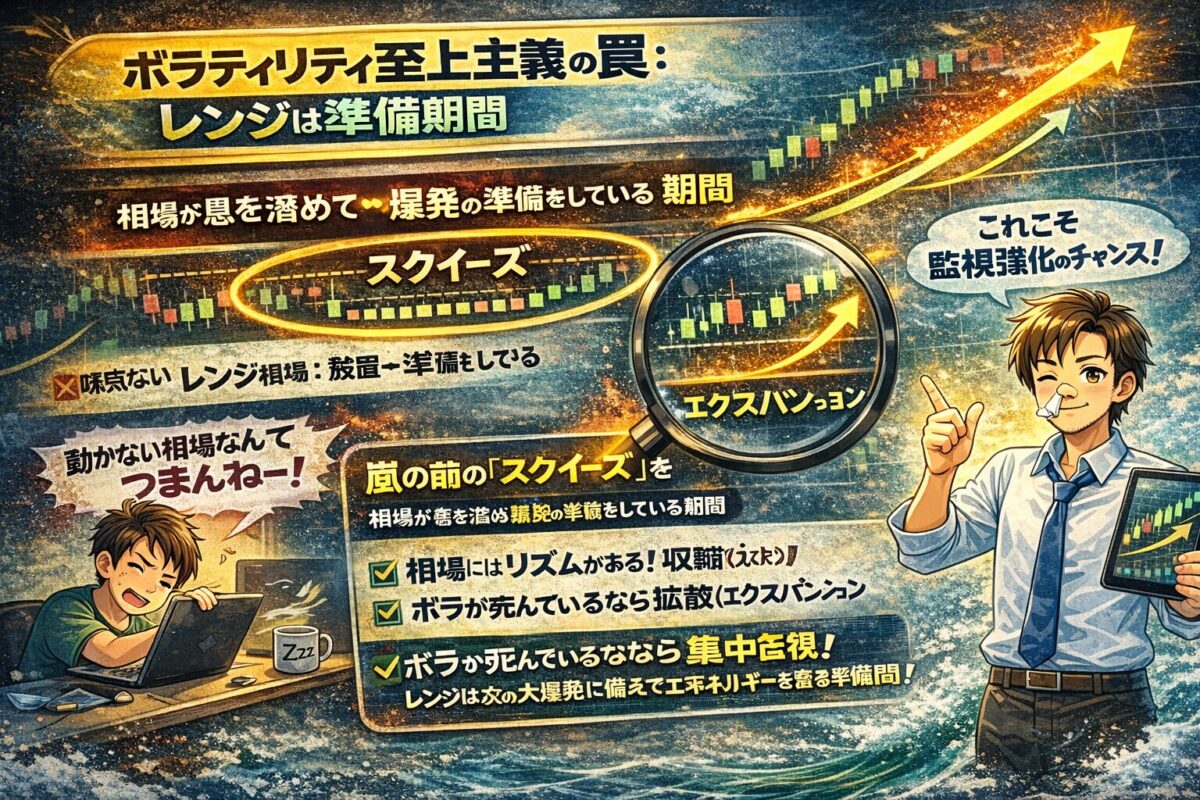

②「ボラティリティ至上主義」の罠:レンジは準備期間

※本画像はイメージ図です。解説等の正確な内容は本文をご参照ください。

次にこれ。

「動かない相場(レンジ)は時間の無駄!ボラがある時だけパソコンを開け!」ってやつ。

確かに、値幅が出ないと利益にならないから、効率を求める気持ちは痛いほど分かるよん。

でも、「動かない相場=トレード不適」って決めつけちゃうと、一番美味しい「初動」を取り逃がすことになるから要注意ですぅ。

相場の呼吸「スクイーズ」を見逃すな

相場にはリズムがあるよ。

「スクイーズ(収縮)」→「エクスパンション(拡散)」の繰り返し。

これって要するに、相場が息継ぎをして、次の動きのためにエネルギーを溜めている状態なんだ。

特に注目したいのが、強いトレンドの途中で発生する「中段保ち合い(調整レンジ)」。

これは、利確売りと新規買いが攻防している「準備運動」の期間なんだよね♪

この局面で、「ボラがないからつまんない!」ってチャートを閉じちゃうのはもったいない!

嵐の前の静けさこそ、次の爆発的なトレンド発生の前兆。

一時的にボラが死んでいても、上位足のトレンドが継続しているなら、そこは「監視強化」のタイミングだと思うな☆

資金管理があればボラは関係ない?

それにね、少しマニアックな資金管理の話をすると、

「ボラが小さいなら、その分ロットを張れる」という考え方もできるよ。

- ボラが大きい相場:損切り幅が50pips必要 → ロットを落とす

- ボラが小さい相場:損切り幅が10pipsで済む → ロットを上げる

こうやって「許容損失額(リスク)」を一定に調整すれば、実はボラの大小に関わらず、同じ期待値でトレードができちゃうんですぅ。

だから、「ボラそのもの」をエントリーの絶対条件にするんじゃなくて、あくまで環境認識の一つとして捉えるのがスマートだね♪

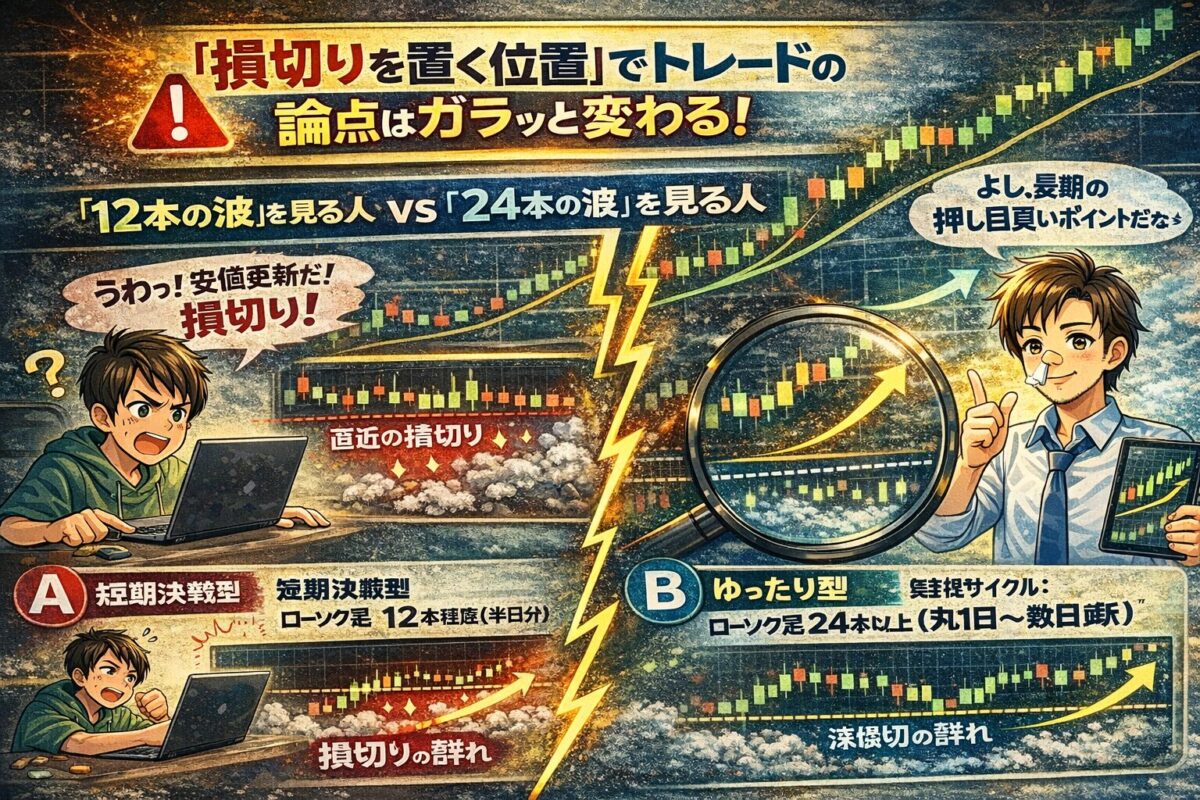

③「損切りを置く位置」でトレードの論点はガラッと変わる!

※本画像はイメージ図です。解説等の正確な内容は本文をご参照ください。

さて、ここからが今日の本題に近い部分!

「大衆の損切りを狙え!」という言葉の裏側にある、「視点の違い」についてですぅ。

よく「ボクは1時間足トレーダーです!」って自己紹介する人がいるけど、実はこれだけじゃ何も伝わってないのと同じなんだよん。

なぜなら、同じ1時間足を表示させていても、「どのくらいの期間(バー数)の波を監視しているか」によって、やってることは全く別競技になっちゃうからなんだ。

「12本の波」を見る人 vs「24本の波」を見る人

ちょっと具体的な数字を出して考えてみよう。

同じ1時間足チャートを見ている、2人のトレーダー(AさんとBさん)がいるとするね。

🅰️ トレーダーAさん(短期決戦型)

監視サイクル:ローソク足 12本程度(半日分)

彼は、細かい波のジグザグを取るスタイル。

直近の数本の安値を割ったら「トレンド転換だ!損切りだ!」と判断して、すぐにポジションを解消します。

🅱️ トレーダーBさん(ゆったり型)

監視サイクル:ローソク足 24本以上(丸1日〜数日分)

彼は、もっと大きな流れを見るデイトレ〜スイングスタイル。

彼にとっての損切り位置は、直近の小さな安値ではなく、もっと深い「日足レベルのサポートライン」の下に置いています。

さて、ここで価格が「直近の小さな安値」を割り込んだとしよう。

Aさんは「うわっ!安値更新だ!損切り(売り)!」と叫ぶよね。

でも、Bさんはどう思うかな?

「おっ、いい感じに下がってきたね。ここは長期の押し目買いポイントだ(買い)!」

…こう思うかもしれないんだ。

つまり、Aさんにとっての「絶望の損切りポイント」が、Bさんにとっては「絶好の新規エントリーポイント」になっている。

これが相場の面白いところであり、怖いところでもあるんですぅ。

「大衆の損切りを狙え」と言うけれど、

「それはAさんの損切りなの? それともBさんの損切りなの?」

ここを明確に定義していない議論は、すべて噛み合わないまま終わっちゃうんだよね(泣)。

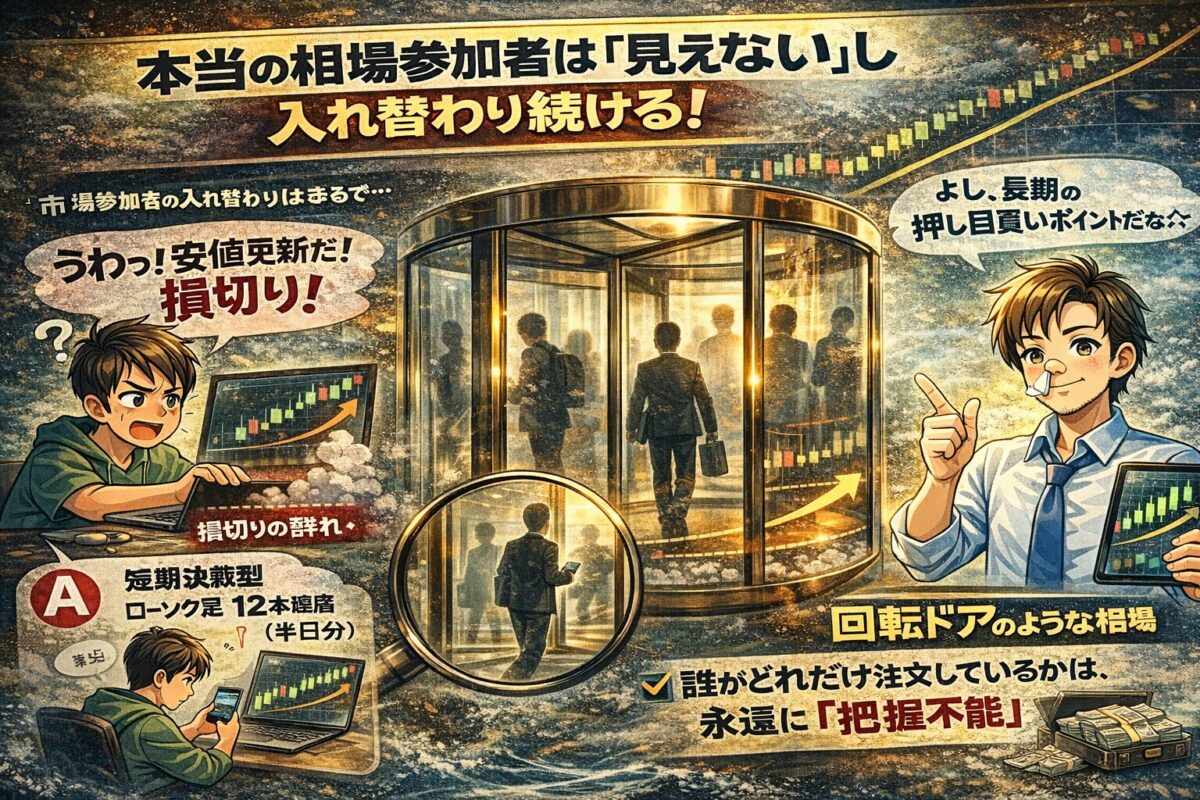

④本当の相場参加者は「見えない」し「入れ替わり続ける」

※本画像はイメージ図です。解説等の正確な内容は本文をご参照ください。

そしてね、ここからがさらに深い「相場の真実」の話だよ。

みんな、チャートの向こう側にいる「対戦相手」のこと、どれくらい想像できてるかな?

「このラインの下には、みんなの損切り注文が溜まっているはずだ!」

教科書にはそう書いてあるし、ボクたちもそう考えがち。

でも、本当にそう言い切れる根拠ってあるの?

相場は「回転ドア」のようなもの

まず大事なのは、「市場には常に新規参入者が入ってきて、去っていく」という事実ですぅ。

例えば、あなたがチャートを見ている今この瞬間も、

「今日からFX始めました!」という初心者が買いを入れているかもしれないし、

「もう引退します」というベテランがポジションを閉じているかもしれない。

参加者は固定されたメンバーじゃない。

常に流動的で、入れ替わり立ち替わりなんだ。

だから、「今までこう動いていたから、参加者はこう考えているはず」という過去の分析が、次の瞬間に入ってきた「全く空気を読まない新規の大口注文」によって一瞬で無効化されることなんて日常茶飯事なんだよん。

注文量・同期・資金レベルは永遠に「把握不能」

さらに怖い事実を言うと、FX(為替)市場において、ボクたちは「誰がどれくらいの量を売買しているか」を正確に知る術を持っていません。

株取引なら「板情報(気配値)」が見えるけど、為替は世界中の銀行同士が取引する相対取引。

MT4で見える「出来高」なんて、そのブローカー内だけの小さなデータに過ぎないんですぅ。

- 今、画面の前で1万通貨の損切りを考えている「あなた」

- 1000万通貨単位で実需の決済をする「輸出企業」

- 数億〜数兆円規模でポートフォリオを調整する「ヘッジファンド」や「年金基金」

彼らが「いつ」「どこで」「どれだけ」注文を出すかは、チャートの波形だけからは絶対に読み取れないブラックボックスなんだ。

だから、「ここでみんなが損切りするはず!」という読みは、あくまで「そうなる可能性が高いパターン」という推測に過ぎなくて、

そこに想像を絶する資金量の「買い」が入ってくれば、チャート分析なんてあっけなく否定されちゃうんだよね。

⑤上位足になるほど「ストップ狩り」の概念は無力化する

※本画像はイメージ図です。解説等の正確な内容は本文をご参照ください。

この「資金スケールの違い」を理解すると、ある一つの結論にたどり着くよん。

それは、「日足以上の上位足では、『誰かの損切りを狙う』という思考の価値が急激に薄れる」ということ。

5分足や15分足のデイトレレベルなら、ボクたち個人トレーダー同士の「心理戦」や「ストップ狩り」は確かに機能しやすいよ。

でも、日足や週足といった大きな波を作っているのは誰だと思う?

そう、国家レベルの経済政策や、中央銀行の金利動向、そして巨大機関投資家の資本移動ですぅ。

例えば、日銀が為替介入をしたり、アメリカが利上げを決定したりする時。

彼らが「おっ、ここに個人トレーダー鼻ツっぺの損切りがあるな。これを狩ってから動こう!」なんて考えると思う?

絶対に考えません!(笑)

国家レベルの資金から見れば、大口トレーダーですら「誤差」みたいなもの。

彼らはただ淡々と、自分たちの必要なレートで、必要な量を取引するだけ。

つまり、チャートの縮尺を大きくして(ズームアウトして)広い海を見れば見るほど、

「大衆の損切り」なんていう細かいノイズは関係なくなって、

もっと大きな「ファンダメンタルズという潮流」に従ってレートは動いていくんだ。

だから、スイングトレード以上の時間軸で戦うなら、

「意地悪な動き(ダマシ)」を警戒しすぎるよりも、

「大きな流れ(ファンダメンタルズとダウ理論)」を信じる方が、結果的にシンプルで勝ちやすくなるんだよね☆

まとめ:結局やることはシンプル!「上がってるなら買う」

※本画像はイメージ図です。解説等の正確な内容は本文をご参照ください。

いろいろと小難しい理屈を並べちゃったけど、結論はめちゃくちゃシンプルに落ち着くんだよね☆

高値掴みとか、ボラティリティとか、見えない誰かの損切りとか。

これらはすべて、「考えすぎると迷宮入りする要素」ですぅ。

市場参加者の顔も見えない、資金量もわからない、そんな不確実な世界でボクたちが唯一信じられるもの。

それは「今、目の前で刻まれている価格(事実)」だけ。

自分が監視しているサイズ感(時間軸・波動・縮尺)の中で、やるべきことはこれだけ!

鼻ツっぺ流・究極の結論

- ✅ 相場の裏側(誰の注文かetc)を妄想しすぎない

- ✅ ダウ理論や通貨強弱で「今の環境」を整理する

- ✅ その上で「上がっている」と判断できるなら、素直に買う

- ✅ 自分の決めた損切りにかかったら、それは「必要経費」として割り切る

「高値だから怖い…」とか「ストップ狩りが来るかも…」とか、余計なノイズで難しく考える前に、

「今の自分の『モノサシ(縮尺・波動)』では、上なの?下なの?」

ここをハッキリさせることが、勝ち組トレーダーへの一番の近道だと鼻ツっぺは思うな。

SNSの「常識」や「見えない敵」に振り回されず、自分の見ている波を信じて、シンプルに環境認識していこうね!

鼻ツっぺの相場分析は、チャンスが来た時や相場が動いた時に更新してるよん♪

見逃さないように、ブックマークして覗きに来てね☆